La norme IFRS 17 rentrera en application en 2023, elle a été publiée le 18 mai 2017 ! Pourtant lorsque que l’on réalise les travaux qu’il a fallu mener pour implémenter la norme IFRS 17, et ceux qu’il faut encore mener, on a du mal à en voir la fin !

Effectivement il reste des travaux à mener et des orientations structurantes impliquant de nombreuses réflexions.

Lorsque l’IASB a entamé ses travaux en 1997, les Normes comptables internationales ne comportaient pas de norme sur les contrats d’assurance. L’IASB a mis 20 ans pour élaborer un norme que les assureurs doivent mettre en œuvre en 5 ans.

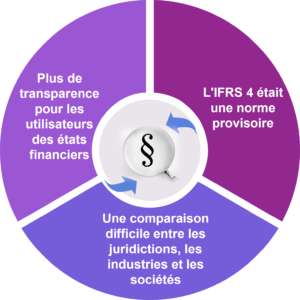

Rappel des objectifs de la norme

Tout le monde s’accorde sur les objectifs de la norme, elle doit permettre d’harmoniser les pratiques et de faciliter la comparaison entre les assureurs. L’ensemble des contrats d’assurance et de réassurance (court et long terme), ainsi que des contrats d’investissements avec des caractéristiques de participations discrétionnaires seront comptabilisés de façon homogène.

La norme IFRS 4 dans sa phase I devait remplir cette fonction de façon temporaire mais avec un certain nombre de limites. Cette norme avait pour effet de produire un déséquilibres au bilan – « mismatch » atténué par les mécanismes de comptabilité de reflets et LAT. Ils ont eu néanmoins pour effet de rendre complexe la compréhension des états financiers et la comparaison des compagnies d’assurance. Il était donc nécessaire de combler les limites de la norme IFRS 4 dans sa phase I.

Ainsi la norme IFRS 17 doit être en mesure de fournir :

- Une meilleure la réalité économique

- Une amélioration de la comparabilité

- Un cadre et des méthodes comptables cohérents pour les contrats d’assurance

- Des Informations plus transparentes et plus utiles

- Une meilleure vision sur la rentabilité

- Refléter les changements économiques de manière opportune et transparente

- Fournir de meilleures informations sur la rentabilité actuelle et future

- Améliorer la qualité de l’information financière

Les généralités et les nouveaux principes

Cette nouvelle norme comptable s’étant à un niveau mondial pour l’évaluation des provisions techniques pour les assureurs vie et dommages. Elle nous fait changer de paradigme, à plusieurs niveaux, elle est différente des méthodes de comptabilisation actuelles en IFRS 4 et sous Solvabilité II.

Son impact s’étant sur toutes les compagnies d’assurance du Royaume-Uni, d’Europe et du monde entier qui détiennent des contrats d’assurance et publient selon les normes IFRS. Les règles comptables locales qui jusqu’à présent étaient maintenues sous l’IFRS 4 ne seront plus appliquées.

Avant de nous plonger plus en détail sur les impacts, notons que la portée de la norme s’applique sur les comptes des groupes pour tous les assureurs multinationaux en Europe, en Asie, au Canada et plus largement à d’autres pays, à l’exclusion des États-Unis pour ceux qui continuent de publier en US GAAP.

La publication de la norme IFRS 17 sur les contrats d’assurance en 2017 avec une date d’entrée en vigueur en 2023 a plongé les assureurs dans la tourmente.

Les changements apportés à la présentation des états financiers entraîneront de nouveaux indicateurs de performance clés et de nouvelles exigences en matière d’information financière.

Les exigences accrues en matière d’informations à fournir amélioreront la transparence de l’adéquation des réserves et de la qualité des bénéfices.

Gardons à l’esprit que sous IFRS 17 les compagnies d’assurance devront partager des comptes de résultat, des bilans, des réconciliations et des annexes décrivant leurs risques. Les questions qui se posent alors sont :

- Comment le compte de résultat et le bilan se présenteront en norme IFRS 17 ?

- Quelles sont les différences avec entre les états financiers des deux normes IFRS 4 vs IFRS 17 et comment présenter le passage IFRS 4 vs IFRS 17 ?

- Comment sera généré le résultat en IFRS 17 ? Et notamment comment expliquer les écarts entre le résultat IFRS 17 avec le résultat IFRS 4 ?

- Quels seront les nouveaux indicateurs de performance et de pilotage de l’activité ? Comment gérer la volatilité au compte de résultat ?

- Quels seront les impacts sur les stratégies d’investissements ?

Concrètement qu’est-ce qui change ?

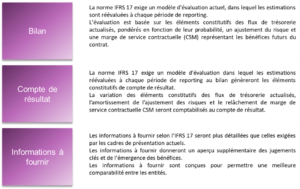

En d’autres termes, L’IFRS 17 va changer la façon dont on comptabilise les bénéfices au fil du temps tout en transformant la présentation de états financiers consolidés d’un assureur lors de la transition et à l’avenir.

Les changements vont avoir un impact sur la perception du P&L par des investisseurs, un impact sur les modèles de distribution de dividendes et sur la tarification des transactions pour certains assureurs.

En revanche, on peut envisager que les rapports statutaires locaux et les exigences de capital réglementaire Solvabilité II restent inchangés.

Les modifications apportées à la présentation des états financiers entraîneront de nouveaux indicateurs de performance clés et des exigences en matière d’information financière.

Cela nécessitera des données supplémentaires et un modèle d’évaluation plus complexe sous IFRS 17, introduisant des niveaux plus élevés de complexité et de coût du système, avec des impacts correspondants sur les processus financiers et actuariels.

Par ailleurs, il faut prendre en compte que la normes s’appliquera aussi bien aux acteurs vie et non-vie qui ont des problématiques différentes.

Nouveaux modèles de valorisation

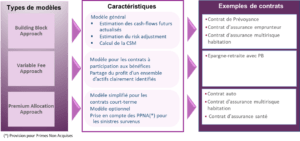

La norme propose 3 modèles d’évaluation à appliquer en fonction du type de contrats.

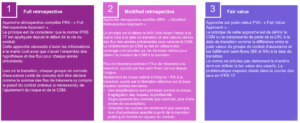

Figure 1: source « IFRS 17, une norme pas comme les autres »

La BBA s’applique à tous les contrats participatifs indirects dont la durée de vie dépasse un an

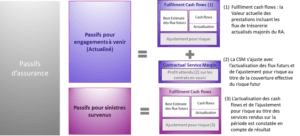

- La norme définit le modèle « Building Blocks Approach » (BBA) ou approche par bloc comme étant le modèle général par défaut qui décompose les passifs d’assurance en trois blocs constituants les provisions techniques :

-

- Bloc 1 : le Best Estimate, Il s’agit de la meilleure estimation (Present Value of Future Cash Flow ou BE) des engagements techniques.

- Bloc 2 : l’ajustement pour risque (Risk Adjustment ou RA) représente la compensation que demanderait un assureur pour couvrir l’incertitude existante sur les flux de trésorerie futurs attendus relatif à un contrat.

- Bloc 3 : la Marge de Service Contractuelle (Contractual Service Margin ou CSM) représente le bénéfice non acquis que l’assureur reconnaîtra à mesure qu’elle fournira des services au titre des contrats d’assurance.

- Bloc 1 : le Best Estimate, Il s’agit de la meilleure estimation (Present Value of Future Cash Flow ou BE) des engagements techniques.

La PAA concerne tous les contrats participatifs non directs dont la durée n’excèdent pas un an (méthode optionelle)

- Le modèle Premium Allocation Approach : une approche alternative simplifiée pour les contrats à court terme (pour des contrats de durée inférieure à 1 an ou en cas d’approximation raisonnable du modèle général. La provision pour primes non acquises se substitue alors au passif du modèle général et en particulier à la constitution et au suivi d’une CSM au fil du temps.

La VFA s’applique à tous les contrats participatifs directs

- Le modèle Variable Fee Approach : adaptation du modèle général aux contrats participatifs directs (exemple les contrat d’Epargne Euro). Au regard du calcul de la CSM, la VFA considère que le service fourni est proche d’une activité de gestion d’actifs : on prend ainsi en compte le lien actif-passif de ces contrats. Ce modèle s’applique aux contrats d’assurance avec une participation discrétionnaire directe, soit des contrats dans lesquels il est spécifié que l’assureur partage avec l’assuré un retour sur investissement d’un ensemble d’actifs sous-jacent clairement identifiés.

La valorisation des provisions sous IFRS 17 est fonction des caractéristiques des produits d’assurance détenus en portefeuille par l’entité.

La CSM – un nouveau concept sous IFRS 17

La marge de services contractuels – CSM constitue la grande nouveauté d’IFRS 17. Elle représente les profits non encore reconnus au titre de la couverture future. Pour faire un lien avec des notions de comptabilité française, cela peut être associé :

- En assurance non vie, au montant de profit attendu sur les primes émises non acquises ;

- En assurance vie, aux marges administrative et financière futures.

La détermination du montant de CSM est réalisée à l’initialisation du contrat d’assurance, puis à chaque période une partie de celle-ci est relâchée en compte de résultat, en lien avec le montant du service que l’entité a réalisé sur la période pour le contrat. Autrement dit, elle se caractérise par l’annulation des profits attendus à la souscription et une libération en résultat d’assurance au rythme des services rendus.

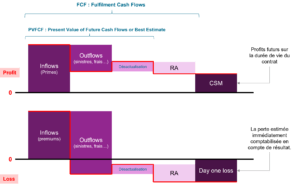

A l’émission du contrat, la CSM représente la marge que l’entité s’attend à réaliser sur le contrat et correspond à la valeur des fulfillment cash-flows qui est la somme des éléments suivants :

- Les flux futurs actualisés, comprenant les flux que l’entité s’attend à recevoir et à verser : le BE de prestation et de frais

- Le RA

- Les frais d’acquisition déjà payés

- Tout autre flux en lien avec le contrat à la date de première comptabilisation

- La désactualisation de la CSM est calculée au taux à l’origine

Un changement de paradigme

Cette nouvelle présentation du bilan va avoir un impact sur sa lecture et son interprétation, on entrevoit déjà les problématiques pour expliquer le passage du bilan au format IFRS 4 vers le bilan au format IFRS 17. Il y a deux périodes distincte à prendre en compte au bilan durant lesquelles les provisions devront être identifiées clairement dans les états financiers.

Sous le modèle BBA on peut illustrer le passif d’assurance selon le schéma ci-dessous afin de détailler les différentes composantes du passif.

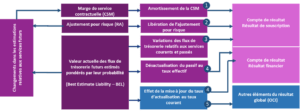

Sous le modèle BBA la reconnaissance du résultat se fait par la comptabilisation des variations des postes du bilan selon le schéma ci-dessous

- Amortissement de la CSM en résultat de souscription (revenu des contrats / capitalisation d’intérêts (taux à l’origine).

- Libération de l’ajustement pour risque relatif aux périodes passées et courantes en résultat de

- Enregistrement des variations des flux de trésorerie relatifs aux services courants et passés en résultat

- Enregistrement de la désactualisation du passif en résultat financier (charge):

- soit, au taux à l’origine en cas d’option OCI => dans ce cas, l’effet du changement de taux d’actualisation (écart entre le passif au taux courant et au taux effectif) est enregistré en OCI

- soit au taux courant

- La norme permet d’enregistrer les gains et les pertes dus aux variations de taux d’actualisation non pas en résultat financier mais directement en capitaux propres (méthode optionnelle).

Modalités de regroupements et profitabilités des contrats

Une des difficultés de la norme est une évaluation des provisions techniques au niveau le plus fin c’est-à-dire du contrat. La norme impose un regroupement des contrats au sein d’un même groupe (« Unit of Account ») dès lors que ce dernier comprend des contrats qui présentent des caractéristiques similaires. Elle définit 3 niveaux d’agrégation :

- Contrats gérés ensemble et présentant des risques similaires. Les « portefeuille d’assurance », suppose le calcul de la marge de service contractuelle à un niveau fin ; l’évaluation police par police n’est certes pas obligatoire.

- Séparation des contrats par année de souscription (cohortes annuelles), un groupe ne peut contenir que des contrats émis la même année. La maille étant très fine par construction, les contrats profitables ne pourront pas compenser les contrats déficitaires

- Profitabilité des contrats

- Contrats onéreux – les contrats déficitaires sont des contrat avec une CSM est négative, et la perte devant être immédiatement constatée en résultat et d’autre part pour amortir la CSM sur la durée couverture des contrats.

- Contrats non-onéreux à l’origine mais potentiellement onéreux, ils représentent Un groupe de contrats qui, à la comptabilisation initiale, ne présentent aucune possibilité significative de devenir déficitaires par la suite.

- Autres contrats qui représentent un groupe contenant le reste des contrats du portefeuille.

L’IASB a décidé que ce niveau de regroupement devait être utilisé d’une part pour identifier à la souscription les contrats dit « onéreux », dont la CSM est négative, et la perte devant être immédiatement constatée en résultat et d’autre part pour amortir la CSM sur la durée de couverture des contrats.

L’idée de la norme IFRS 17 est d’empêcher une reconnaissance du profit à l’émission du contrat, et de reconnaitre le résultat au fur et à mesure que le service d’assurance (ou d’investissement) est rendu.

Pour chaque groupe de contrats, il convient de déterminer le nombre de “coverage units” correspondant à des sous groupes de contrats ayant une taille et une duration similaire. La CSM est ensuite amortie dans le temps sur la base des « coverage units– unités de couverture » de la période.

La CSM d’un groupe de contrats est amortie dans le résultat de chaque période sur la base des services rendus sur la période :

1. Identifier les “Coverages Units- CU” du groupe en déterminant pour chaque contrat :

- La quantité de service / prestation fournie

- Sa durée de couverture attendue

2. Calculer l’Allocation de la CSM : Allocation de la CSM sera réajustée à la fin de période (avant amortissement) de manière égalitaire pour chaque Coverage Units fournis sur la période et sur les périodes futures.

3. Reconnaissance en P&L : montant alloué aux Coverages Units fournis sur la période sera enregistré en P&L

Dans le cas d’un portefeuille de contrat onéreux, la perte est comptabilisée en compte de résultat dès l’initialisation du contrat. Les contrats déficitaires doivent être regroupés séparément des contrats qui ne sont pas déficitaires. Ils sont défini en évaluant un ensemble de contrats plutôt qu’en évaluant les contrats individuellement.

Ils représente la composante de perte ou Loss component – LC qui joue un rôle dans la reconnaissance du résultat et sur sa sensibilité. Elle est constatée directement en perte au P&L dès l’origine.

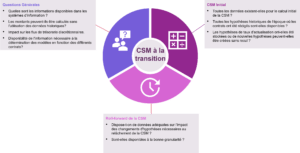

Lors de l’application de la norme IFRS 17 en 2023, soit 2022 comme année de référence, les contrats émis en amont de cette date devront être traités sous IFRS 17. Dans la norme IFRS 17, une partie est dédiée à cette problématique de valorisation de la CSM à la transition.

Élaborer un bilan IFRS 17 à la transition, revient donc à évaluer un BE, un RA et une CSM à cette date. Contrairement aux BE et RA évalués selon une approche prospective, l’évaluation de la CSM se calcule quant à elle selon un mécanisme bien précis. Une CSM d’origine doit être calculée afin de déterminer une CSM de fin de période.

Plusieurs méthodes sont proposées aux assureurs pour réaliser cette transition :

- Approche rétrospective complète FRA – « Full Retrospective Approach » : le principe est de considérer que la norme IFRS 17 est appliquée depuis le début de la vie du contrat. Cette approche nécessite d’avoir les informations à la maille UoA (Unit of Account) ainsi que d’avoir l’ensemble des hypothèses et des flux pour année précédente.

- Approche rétrospective modifiée MRA – « Modified Retrospective Approach » : le principe est d’utiliser la NAV (Net Asset Value) à la maille UoA (Unit of Account) à la date de transition et des valeurs réelles des flux des précédentes années pour calculer la CSM. Des simplifications sont permises comme le niveau d’agrégation des risques, la profitabilité. Puis, le relâchement de CSM se fait en utilisant des coverage unit calculés sur les données réelles pour obtenir le montant de CSM à la transition.

- Approche par juste valeur FVA – « Fair Value Approach » : le principe de cette approche est de définir la CSM ou la composante de perte de la LRC à la date de transition comme la différence entre la juste valeur du groupe de contrat d’assurance et les fulfillment cash-flows (BE et RA) à la date de transition. Aujourd’hui, la norme ne définit pas clairement la manière dont est définie la fair value des passifs. La problématique majeure réside dans la courbe des taux en IFRS 17.

En synthèse on peut considérer les méthodes selon le schéma ci-dessous :

La courbe de taux d’actualisation des flux futurs doit présenter des caractéristiques de liquidité et de cohérence avec les prix de marché d’instruments financiers adéquats.

Il existe deux approches :

- L’approche Bottom-Up : le point de départ est la courbe des taux sans risque à laquelle on ajoute un ajustement tenant compte de la liquidité du contrat d’assurance ;

- L’approche Top-Down : le point de départ est la courbe de rendement de marché d’un portefeuille d’actifs financiers, à laquelle on soustrait la rémunération des risques non rattachables au contrat d’assurance (ex : risque de défaut de l’émetteur des obligations).

Pour capitaliser sur SOLVENCY 2 la plupart des assureurs ont retenu l’approche Bottom-Up. La difficulté sera dans ce cas la détermination de l’ajustement permettant de capter la liquidité du portefeuille de contrats considéré.

Ces dernières années ont fait l’objet de ce que l’on a considéré comme une inflation réglementaire, aujourd’hui lorsqu’on parle de l’IFRS 17, on peut parler de Tsunami !

C’est bel et bien « une norme pas comme les autres », les travaux sont en cours mais il reste un certain nombre de points à éclaircir. Pour nos prochains articles nous proposons d’effectuer des focus sur les problématique clés encore en suspens.

Laisser un commentaire