L’émergence de la norme

La crise financière de 2007-2009 a mis en avant les faiblesses de la norme IAS 39. Elle a été remise en cause en raison de :

- Un cadre trop complexe menant à une application incohérente,

- Une mise en œuvre problématique de la comptabilité à la juste valeur et de la classification des instruments financiers,

- La trop grande latitude laissée aux entreprises,

- Un niveau provisionnement requis trop faible avec une reconnaissance tardive des pertes et une mauvaise adéquation avec la réalité des activités de l’entreprise.

A la demande du G20, L’International Accounting Standards Board (IASB) et l’US Financial Accounting Standards Board (US FASB) se sont lancés dans un projet de ré-écriture de leur norme respective relative aux instruments financiers (IFRS 9 et FAS 133).

Le 24 juillet 2014, l’IASB a publié la version définitive de l’IFRS 9 avec une application obligatoire pour les exercices ouverts à partir du 1er Janvier 2018. Cette norme s’applique à l’ensemble des établissements financiers, hors compagnies d’assurance à l’exception des compagnies d’assurance filiales de groupes bancaires.

Homologuée en novembre 2016 par l’Union Européenne, cette norme a ainsi instauré de nouvelles règles et a poussé les établissements financiers à lancer des projets de grande envergure.

L’IFRS 9 représente un changement majeur de la vision économique des instruments financiers par rapport à l’IAS 39, selon Philippe Danjou, ancien membres français au Board de l’IASB à Londres «C’est le château de Versailles à rénover ».

Cette nouvelle norme s’articule en 3 phases :

- Phase 1 : Classement et évaluation des instruments financiers

- Phase 2 : Dépréciation des actifs financiers

- Phase 3 : Comptabilité de couverture

Phase 1 : un changement de classification et d’évaluation

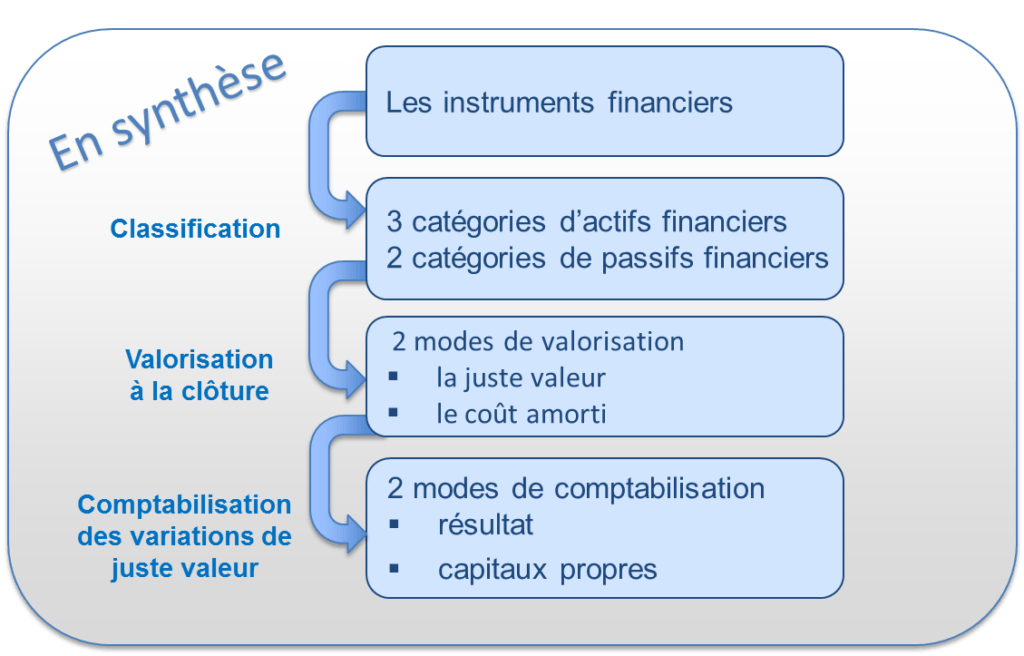

Le modèle de classification et d’évaluation des actifs ne comprend plus que 3 catégories (contre 4 sous l’IAS 39) :

-

- coût amorti

- Juste valeur en contrepartie des autres éléments du résultat global (JVOCI)

- Juste Valeur par résultat

L’approche est fondée sur des principes plutôt que sur des règles comme dans IAS 39. Deux critères doivent être utilisés pour déterminer comment les actifs financiers doivent être classifiés et mesurés :

- Les caractéristiques des flux de trésorerie contractuels de l’actif financier : nouveau critère d’analyse des caractéristiques des actifs financiers (Critère « Principal et Intérêts » : P&I ou solely payments of principal and interest on the principal amount outstanding’ (or ‘SPPI’).

- Le business model (modèle de gestion) de l’entité pour la gestion des actifs financiers, il s’agit de :

- Un modèle économique dont l’objectif est de « détenir afin de percevoir », associé à une valorisation en coût amorti

- Un modèle économique de « détenir afin de percevoir et en vue de la vente »), associé à une valorisation en juste valeur par OCI

Ces critères de classement sont mixtes et cumulatifs : ils dépendent à la fois de la nature de l’instrument financier et de modèle de gestion choisit par l’entreprise. La comptabilisation dans l’une ou l’autre catégorie se base ainsi sur les cash-flows des instruments et le modèle économique qui prévaut à leur gestion.

Pour les passifs, la classification et l’évaluation sous l’IAS 39 demeurent pour l’essentiel inchangées dans IFRS 9, les 2 catégories sont maintenues.

La phase 1 de l’IFRS 9 met en avant la volonté de renforcer l’harmonisation de la classification et de l’évaluation des instruments financiers.

Phase 2 : Nouveau paradigme avec l’instauration de 3 niveaux de provisionnement

L’IFRS 9 introduit un nouveau modèle de reconnaissance des dépréciations des actifs financiers, basé sur les pertes de crédit attendues.

Ce nouveau modèle constitue un changement par rapport au modèle actuel d’IAS 39, basé sur les pertes de crédit avérées ; le modèle actuel ayant fait l’objet de nombreuses critiques durant la crise économique. Ce nouveau modèle de dépréciation s’applique aux actifs à revenus fixes évalués au coût amorti ou à la juste valeur par les capitaux propres (engagements de prêter, garanties financières, créances de Cdt-bail, prêts ou Obligations). Les pertes attendues de crédit doivent être provisionnées lors de la comptabilisation initiale des actifs.

La norme adopte une approche en 3 étapes (buckets) qui reflète le cycle de détérioration de la qualité du crédit d’un actif financier. L’affectation d’un actif financier à chacune des étapes sera basée sur l’existence ou non d’une augmentation significative de son risque de crédit depuis sa comptabilisation initiale.

Le montant de la dépréciation et la base d’application du taux d’intérêt effectif dépendra de l’étape à laquelle l’actif financier est alloué.

Dans ce nouveau modèle de provisionnement le principe de pertes attendues se substitue à celui de pertes avérées afin de fournir aux marchés une meilleure qualité de l’information et une meilleure transparence. L’objectif du régulateur étant le renforcement de la maîtrise du risque.

Phase 3 : Comptabilité de couverture – le choix entre 2 modèles

L’IFRS 9 introduit un modèle sensiblement réformé pour la comptabilité de couverture en termes de micro-couverture. Les entités qui appliquent l’IFRS 9 auront un choix de méthode comptable à faire aux termes de la norme : elles pourront choisir d’appliquer le modèle de comptabilité de couverture de l’IAS 39 ou de l’IFRS 9 en attendant la finalisation du texte relatif à la macro-couverture.

Les établissements financiers ont porté leurs efforts sur les phases 1 et 2 et reporté l’application de la phase 3 sur la micro-couverture en attendant le texte définitif sur la macro-couverture.

Quels sont les impacts de la mise en œuvre ?

Si l’objectif de la normes est « d’établir des principes d’information financière en matière d’actifs financiers et de passifs financiers en vue de la présentation d’informations pertinentes et utiles aux utilisateurs des états financiers », il n’en demeure pas moins que son application nécessite une révision en profondeur des Fonction Finance et Risques.

Les enjeux dépassent de ceux d’un simple ajustement technique comptable car de nombreux défis doivent être relevés tant dans la classification et l’évaluation des instruments financiers que dans l’évaluation des provisions qui requiert un approche prospective. Sur la mise en œuvre pratique, IFRS 9 va impacter les établissements financiers non seulement en termes de d’organisation et de ressources, de processus et de modèles, de communication et enfin en termes de SI, renforçant la tendance de rapprochement entre les Fonction Finance et Risques.

Organisation et ressources

D’un point de vue organisationnel, les banques et les autres institutions financières (assureurs filiales de groupe bancaires, asset managers, asset servisseurs…) ont dû mettre en place une gouvernance dédiée, afin par exemple de décider de la classification de certains instruments directement liée à la stratégie de leurs organisations, si l’on prend la catégorisation comptable dont va dépendre des modalités de gestion du portefeuille avec l’obligation de démontrer la liquidité de ces actifs.

Pour la phase 2, les équipes risques vont devoir définir et documenter les formules générales de calcul des pertes attendues en coordination avec les équipes comptables pour garder une cohérence avec l’ensemble de la chaîne de valeur de l’information financière. De même, il va falloir mettre en place des synergies avec les problématiques bâloises ou encore avec d’autres projets réglementaires.

Du point de vue ressources, comme tout projet il faut prévoir des ressources.

Processus et modèles

Concernant les critères SPPI et Business Model, certains

Pour la phase 2, il sera nécessaire de mettre en place une complète coordination entre les équipes comptables et risques afin de définir les nouveau processus et les nouvelles modalités de provisionnement, sans oublier les modèles à mettre en place notamment le nouveau modèle de pertes attendues. Cela a nécessité une « charge de travail très conséquente des équipes de modélisation crédit » d’autant plus que la « validation des modèles porte essentiellement sur le calibrage des paramètres entrant dans la formule de calcul. » comme l’explique l’article de la revue banque du 21/04/2017 « IFRS 9 : où en sont les établissements après une année intense de travaux et de réflexions ? »

Système d’information

On doit s’attendre à de lourds impacts sur toute la chaîne de valeur de production de l’information financière développée dans l’article de la Revue Banque paru le 27/01/2015 (IFRS 9 : ce qui va changer, quand et comment s’y préparer ? (2/2) : « la mise à niveau des SI sera significative compte tenu des interdépendances des SI en amont de la consolidation comptable groupe (systèmes back-office d’opérations, moteurs de valorisation, référentiels plan de comptes) et en aval de la consolidation comptable groupe (SI dédiés à d’autres reportings, notamment aux reportings réglementaires et prudentiels)… »

Communication interne et externe

En interne, cela a demandé de mettre en place une communication auprès des instances dirigeantes et des comités d’audit pour présenter les enjeux de cette nouvelle norme et leur donner la vision des éléments structurants à travers des formations.

Les établissements ont dû également communiquer auprès des EBA à travers des QIS, auprès des actionnaires pour expliquer les impacts de la norme et anticiper les modifications de la structure bilancielle par exemple.

Conclusion

Dès 2015, les établissements financiers ont lancé leurs réflexions en commençant par une phase de cadrage.

En 2016, elles ont poursuivi leurs travaux de cadrage impliquant les Directions Finance et Risques tant en termes d’organisation que d’adaptation des systèmes finance et risques pour les faire converger. Elles ont également lancé les développements ce qui s’est avéré un exercice difficile toujours selon l’article du 21/04/2017 paru dans la Revue Banque (Cf supra).

2017 devient une année cruciale pour les établissements car ils doivent d’ores et déjà se préparer à leur phase de recette fonctionnelle et générale, quelle que soit l’option retenue, automatisation des systèmes en choisissant un système centralisé ou adaptation des systèmes existants. Ils sont en marche pour effectuer leur « parallel runs » ou pour certains leur « dry runs » et organiser leurs nouveaux processus d’arrêté et définir à fine maille, tâche par tâche, leur calendrier de production des comptes. Déjà dans un article paru le 27/01/2016 dans la Revue Banque «Norme IFRS 9 – Instruments financiers : enjeux stratégiques et organisationnels », il était annoncé les difficultés de la mise en œuvre : « La mise en œuvre d’IFRS 9 n’est pas qu’un exercice comptable et se révèle être structurante pour l’ensemble des métiers. »

L’ensemble de ces travaux se fait sous supervision de la BCE qui soumet aux établissements, les banques en particulier, un certain nombre questionnaires. La supervision de la BCE s’attend à ce que les résultats de l’examen thématique demandés entre dans le dialogue de supervision en 2017 pour se préparer à la mise en œuvre correcte et cohérente de la norme IFRS 9.

«La supervision des banques est une entreprise dynamique. Le monde a changé autour de nous et avec lui la sphère économique et réglementaire. Nous examinerons de plus près les effets sur les banques émanant de Brexit, du secteur FinTech et des activités bancaires externalisées par les banques », a déclaré Danièle Nouy, présidente du Conseil de Surveillance de la BCE.

Nadji Thiriot-Simonel